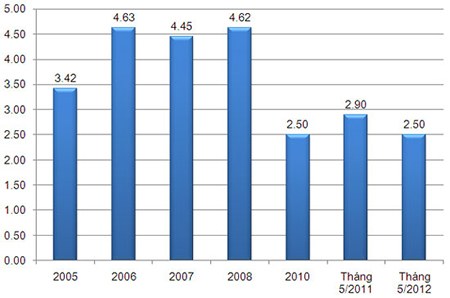

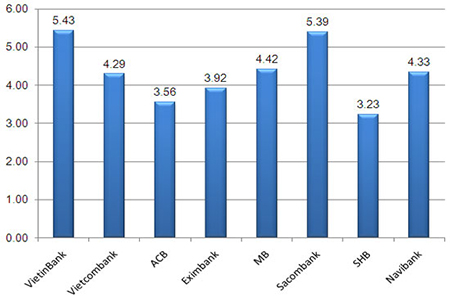

Tỷ lệ NIM của các ngân hàng niêm yết theo dữ liệu Công ty Chứng khoán Vietcombank (VCBS) cập nhật đến quý 1/2012 (đơn vị: %)

Cứ cho là chênh lệch chỉ 2,5%, thấp nhất trong nhiều năm nhưng không hẳn khả năng sinh lời của các ngân hàng đều kém đi. Một tỷ lệ đang được cập nhật ở thời điểm này, dù chưa đầy đủ, cho thấy nhiều nhà băng đang có khả năng sinh lời khá tốt.

Theo tính toán của một số tổ chức đầu tư, tỷ lệ lãi cận biên (Net Interest Margin - NIM) đầu năm nay của nhiều nhà băng vẫn ở mức khá cao.

NIM được xác định bằng tổng doanh thu từ lãi - tổng chi phí trả lãi trên tổng tài sản có sinh lời bình quân. Tỷ lệ này được dùng để đo lường mức chênh lệch giữa thu từ lãi và chi phí trả lãi mà ngân hàng có thể đạt được thông qua việc kiểm soát chặt chẽ tài sản sinh lời và theo đuổi các nguồn vốn có chi phí thấp nhất.

Theo đánh giá của hãng xếp hạng tín nhiệm quốc tế Standard & Poor’s, tỷ lệ này nếu dưới 3% là thấp, trên 5% là quá cao. Các tính toán cho thấy nhiều nhà băng Việt Nam đang ở giữa khoảng này, cá biệt một số trường hợp vượt trên 5%.

Theo cập nhật của Công ty Chứng khoán Tp.HCM (HSC), tỷ lệ NIM của Ngân hàng Công thương Việt Nam (VietinBank) trong 6 tháng đầu năm 2011 đạt tới 5,26%, tuy nhiên đã giảm khá mạnh xuống còn 4,48% trong 6 tháng đầu năm 2012. Trong khi đó, cùng kỳ so sánh, của Ngân hàng Á châu (ACB) là tăng đáng kể khi từ 3,36% lên 3,55%.

Còn theo Công ty Chứng khoán Vietcombank (VCBS), cập nhật đến quý 1/2012, trong số các nhà băng đã niêm yết, VietinBank vẫn có tỷ lệ NIM dẫn đầu với 5,43%; Ngân hàng Sài Gòn Thương Tín (Sacombank) đứng thứ hai với 5,39%; hai thành viên khác là Ngân hàng Quân đội (MB) và Ngân hàng Ngoại thương (Vietcombank) cũng khá cao, lần lượt là 4,42% và 4,29%...

Trong những tháng cuối năm, với những gì đang thể hiện, cả tỷ lệ chênh lệch lãi suất bình quân và NIM của nhiều ngân hàng có thể sẽ giảm. Bởi chủ trương hạ lãi suất các khoản nợ cũ về tối đa 15%/năm, chi phí trích dự phòng cho nợ xấu tăng lên, hay cơ chế phân loại nợ mới với yêu cầu trích lập và “nhận nợ” ở một số lĩnh vực trước đây không “bị”… là những tác động chính.

Nếu hai tỷ lệ trên giảm thì cũng là hợp lý, khi đặt trong yêu cầu chia sẻ với doanh nghiệp, người dân vay vốn trước bối cảnh khó khăn chung hiện nay.